语言是有力量的。对于美国经济来说,没有人比美联储**鲍威尔的讲话更重要了。

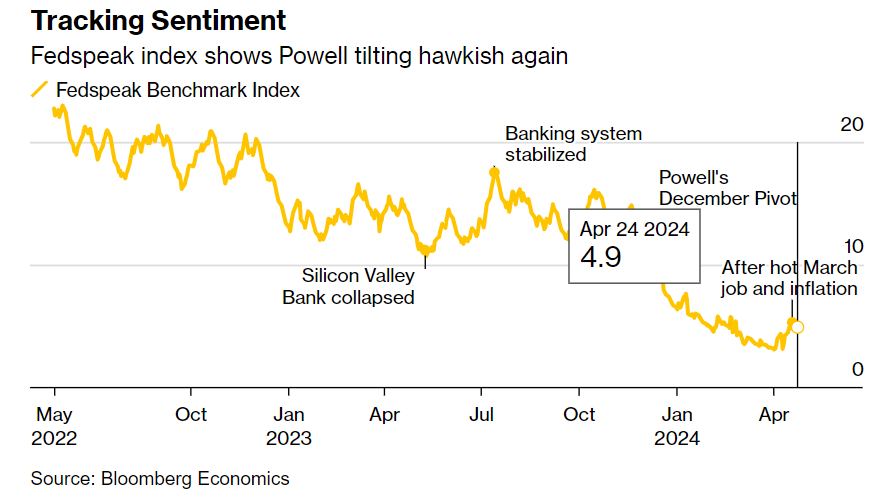

彭博智库的“美联储情绪**”(由一种基于6万多条美联储头条新闻的自然语言处理算法提供动力)显示,鲍威尔在去年12月做出了重大调整。通过暗示更快地转向降息,他提振了市场,帮助美国经济避开了低迷。到目前为止,一切都很好,但有一个问题。四个月过去了,由于需求强劲增长,通胀高于目标,鲍威尔又被迫逆转了政策。这始于4月份国际货币基**组织(IMF)会议间隙,当时他表示,“让限制**政策有更长的时间发挥作用是合适的”,这让降息的前景更加遥远。

这是朝着正确方向迈出的一步。但彭博的**显示,这只抵消了他去年12月转向鸽派所释放的一小部分刺激。这意味着要控制通胀还有很多工作要做。彭博经济学家们认为,这意味着将会有更多的鹰派言论出现,将支持近期收益率的上行走势——或许最早就在本周的美联储会议上。

一年前,彭博智库Bloomberg Economics的观点也是市场的共识,即控制通胀的代价将是经济衰退,衰退很可能在2023年底之前开始。但事情并不是这样发展的。2023年下半年的增长还是活跃的。尽管今年第一季度GDP低于预期,但面向美国企业和家庭的销售增长3.1%,表明美国经济在2024年初仍在继续增长。白宫经济顾问**前**Jason Furman写道:“总的来说,GDP数据证实,美国经济实际仍然非常健康,但名义方面过热。”

关于“水晶球失准”的原因,有三种可能的解释。首先,现代货币理论的支持者提出,更高的利率正在提高消费者的收入。如果这是正确的,那么美联储的加息将推动经济增长,而不是拖累经济增长,而应对高通胀的办法就是降息。这是一个具有挑衅**的想法,也引起了市场的兴趣。但这很难得到理论或数据的支持——数据显示,净利息收入一直在拖累消费能力。

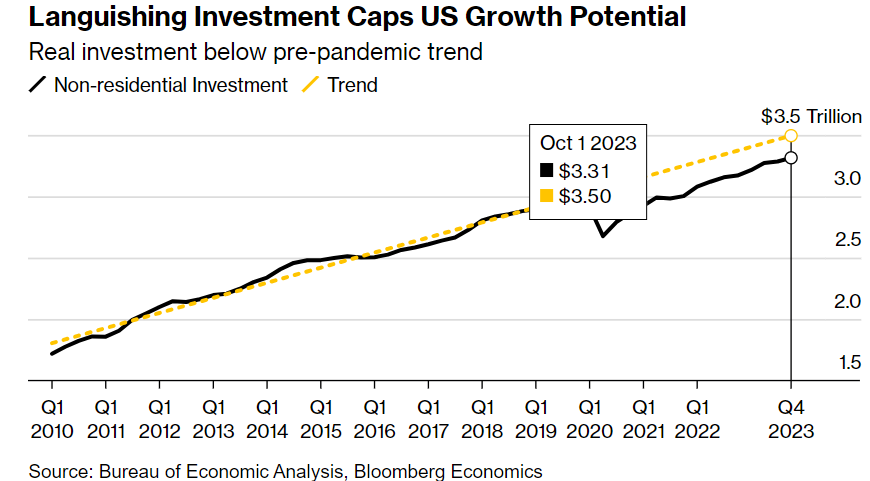

第二种可能**是,美国的增长潜力以及为通胀降温所需的利率水平已经上升。“可能会有更高的中**基**利率,”克利夫兰联储**梅斯特3月表示。如果是这样的话,那么美联储自2022年3月以来加息525个基点,不足以抑制通胀,需要更多加息。理论上,这是可能的。在过去的三年里,数以百万计的移民来到美国,这有望增加劳动力的规模。美国**拜登的产业政策旨在实现“美国制造”制造业的复兴。像人工智能这样的新技术给生产力带来了一个台阶式的变化。但实际上,这一观点也没有得到数据的支持。移民融入劳动力大军需要时间。投资增长仍低于趋势水平。人工智能驱动的生产力激增更多的是科幻小说,而不是事实。

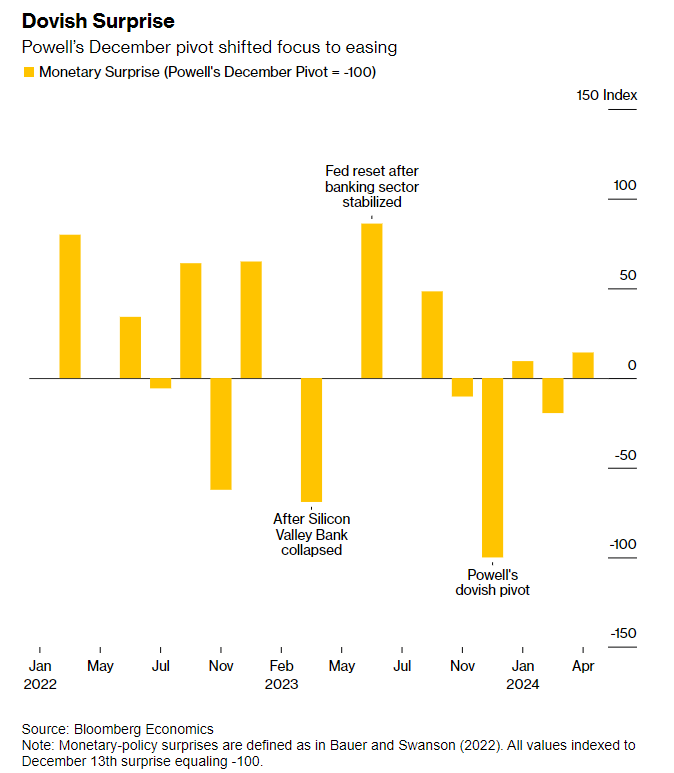

那么,就剩下了第三个可能**:鲍威尔去年12月的政策转向。在彭博的经济学家们看来,这个是最合理的解释。在**公开市场**(FOMC)去年12月的会后新闻发布会上,鲍威尔的语气明显温和。让市场感到意外的是,他承认**已经讨论了降息的条件,不必等到通胀率达到2%才采取行动。虽然当时美联储没有改变政策,**基**利率没有变动,但鲍威尔的措辞改变了,这发出了一个重要的信号。

杜克大学教授、前美联储经济学家Ellen Meade是利用数据科学的进步分析货币政策信号的早期先驱。她在2015年与Miguel Acosta合著的一篇研究论文中写道:“我们的分析表明,自然语言处理可以消除错误印象,揭示复杂交流(比如美联储的交流)中隐藏的真相。”受Meade早期见解的启发,Bloomberg Economics建立了一个美联储情绪**。它基于一种自然语言处理算法,该算法经过训练,可以阅读美联储讲话和新闻发布会的新闻标题,并根据从超鹰派到超鸽派的范围对它们进行评分。在鲍威尔的新闻发布会之后,该**出现了鸽派波动,这表明美联储已经明显接近于首次降息。

对市场和经济来说,鲍威尔的话很重要。由于预期美联储会比预期更早降息,基准的两年期美国国债收益率从鲍威尔新闻发布会前一天的4.7%跌至1月中旬4.1%的低点。较低的**成本和美**反弹的影响波及整个经济,为经济增长提供了新的动力。这影响究竟有多大?根据Michael Bauer和Eric Swanson建立的模型,这是当前周期中最大的货币政策冲击。刺激的力量甚至比鲍威尔在2023年3月硅谷**(Silicon Valley Bank)倒闭后的鸽派言论还要大。Michael Bauer和Eric Swanson分别是旧**山联储的经济学家和加州大学欧文分校的经济学家。

如果鲍威尔没有在去年12月带来“惊喜”,会发生什么?结果很难确定,不过,彭博经济学家们的观点是,美国将走向衰退。当时的数据显示,失业率的三个月移动平均值从2023年初的3.5%的低点上升到10月份的3.8%——缓慢上升了0.5个百分点,这通常标志着经济衰退的开始。美联储的褐皮书证实了这一黯淡的前景。就业数据看起来很强劲,但美国劳工统计局的人口普查数据显示,2025年发布的最终修订数据将会更低。

鲍威尔的转向发生在完美的时刻,并以足够的力量防止美国经济增速螺旋式下降。不幸的是,现在要付出代价了。给经济增长注入新动力的同时,对通胀也有同样的效果。彭博估计,鲍威尔的“转向”政策可能会使全年通胀率上升约0.5个百分点。这就是今年迄今为止通胀数据高于普遍预期的原因。事实上,上行惊喜在很大程度上来自**融部门——对美联储信号反应最迅速的经济部门。这也是为什么彭博预测到2024年底美国核心通胀率将超过3%——高于3月份的2.8%,甚至进一步高于美联储2%的目标。

对于关注历史结论的美联储**来说,应该避免的例子是阿瑟•伯恩斯(Arthur Burns)——他因未能遏制上世纪70年代失控的通胀而受到诋毁。保罗•沃尔克(Paul Volcker)是鲍威尔向往的对象,沃尔克从伯恩斯那里继承了两位数的通胀,并采取了一切措施将通胀控制住——甚至不惜以经济衰退为代价。对鲍威尔来说,去年12月的政策转向的好处是,它使美国经济走上了软着陆的轨道。但当他踩下增长踏板,重新点燃通胀冲动时,风险在于他的声誉受损。也许这就是为什么鲍威尔已经开始了再度反转。在4月份IMF会议间隙的小组讨论中,他承认,“最近的数据显然没有给我们更大的信心”。他说,美联储可以“在需要的时间内”保持利率稳定,以使价格变化回到目标水平。

彭博的美联储**反映出市场基调的变化,表明首次降息的可能**进一步缩小。与此同时,这也表明,鲍威尔4月份的“阵雨”只是浇灭了他去年12月份转向时释放出的鸽派冲动的一小部分。这就提出了一个问题,为了收紧**融市场状况,并将反通胀带回正轨,美联储是否必须推出更多强硬的意外举措?

在彭博经济学家们看来,答案是肯定的。这一过程最早可能在本周的FOMC新闻发布会上开始。这将重复2023年初的模式,当时硅谷**倒闭后出现了鸽派转向,但在冲击消退后又出现鹰派逆转。FOMC 6月和7月的会议,以及8月在杰克逊霍尔(Jackson Hole)举行的年度央行研讨会上,都是美联储发布鹰派意外消息的额外机会。

市场已经将美联储今年降息的预期从2023年底时的160个基点,调整为4月底时的35个基点。这似乎是有道理的——有利的统计效应意味着通胀将在夏季回落,7月降息仍有可能。但即便如此,今年年中核心通胀率可能会跌至低点,然后在年底前再次上升。考虑到这一点,美联储很可能会避开7月降息。到那时,随着通胀逐渐上升,**大选迫在眉睫,降息的窗口可能会被一直推迟到今年年底。

对预测者来说,过去几年的预测结果都是令人羞愧的。在2021年,很少有人预见到疫情后的通胀飙升。到2022年,即使物价不断攀升,也很少有人预计美联储会将利率提高到5%以上。2023年初,人们普遍认为,让通胀回归现实的代价将是经济衰退。

在彭博经济学家们看来,正是鲍威尔去年12月的“转向”政策,使美国得以在硬着陆前复苏。在未来几个月里,美联储再向鹰派逆转可能意味着,当美国经济最终着陆时,它将比许多市场人士预期的更加艰难和崎岖。